1. 미국 주식에 대한 믿음

아침에 아이폰 알람을 듣고 깨서 유튜브로 삼프로TV 라이브를 들으며 출근 준비를 합니다. 출근 중에 지하철에서 아이폰으로 넷플릭스 앱을 터치하여 주말에 챙겨보지 못한 드라마를 보고, 구글파이낸스에 들어가 미국주식 종가를 확인하기도 하면서 인스타그램 포스팅도 확인합니다. 사이렌오더로 회사 앞 스타벅스에서 아이스아메리카노를 바로 챙겨갈 수 있게 준비를 합니다. 출근하여 제 자리에 앉아 바로 PC를 켜자 윈도우가 부팅됩니다. 바로 워드 파일을 생성하여 업무에 돌입합니다. 오늘 하루는 조금 바쁩니다. 그래서 패스트푸드로 점심을 해결하기 위해 회사 앞 맥도날드에 가서 좋아하는 상하이치킨버거세트를 주문합니다. 혹시나 살이 찔까 봐 콜라는 제로콜라로 요청합니다. 오후에는 근교 출장이 있습니다. 부장님의 테슬라모델Y차를 얻어타고 출장을 다녀옵니다. 피곤해진 몸을 이끌고 퇴근을 합니다. 요즘 살이 찌는 것 같아 동네 공원에서 조깅을 합니다. 룰루레몬에서 산 스포츠 반바지에 나이키 운동화를 신고 애플워치에 에어팟을 끼고 조깅을 시작합니다. 집에 돌아와 맥주 한 잔에 넷플릭스 드라마로 하루를 마무리합니다.

이렇게 대한민국에 사는 저의 삶은 미국 회사들과 뗄래야 뗄 수 없는 관계로 얽혀 있습니다. 애플, 구글, 넷플릭스, 메타, 스타벅스, 마이크로소프트, 맥도날드, 코카콜라, 테슬라, 룰루레몬, 나이키 등등. 과연 대한민국 사람들만 이럴까요? 아닙니다. 오히려 다른 나라 사람들은 미국 기업에 대한 의존성이 더 높습니다. 우리나라만 유일하게 검색시장 점유율이 토종기업인 네이버일 뿐 다른 나라들은 모두 구글입니다.

미국은 이제 지고 중국이 세계 패권국이 된다는 말을 10여년 전부터 들어온 것 같습니다. 그런데 지금 그렇게 되었나요? 피터자이한의 '붕괴하는 세계와 인구학'을 읽어보면 중국의 통화 발행량은 달러의 발행량을 비교도 되지 않게 뛰어넘습니다. 그래도 미국 달러의 경우 FOMC 정례 회의를 통해 전 세계인들이 금리를 몇 % 인상, 인하하는지 투명하게 알 수 있습니다. 그런데 중국이 그런 회의를 통해 위안화를 어떻게 발행한다는 말을 들어보신 적이 있나요?

이에 미국 시장은 계속하여 강건히 살아남으면서 과거와 같이 더 발전해 나갈 것이라고 생각됩니다. 아래는 미국 다우존스 지수의 1896년부터 2016년까지의 그래프입니다. 대공황 때 등 몇 차례 크고 작은 폭락이 있긴 했지만 장기적으로 보면 우샹향해 왔음을 확인할 수 있습니다. 결국 자신만의 공부량이 어느 정도 축적되면 미국주식에 대한 믿음을 가질 수 있습니다.

2. 개별 종목에 대한 위험성 - 마음 편한 투자, 꾸준한 투자의 중요성

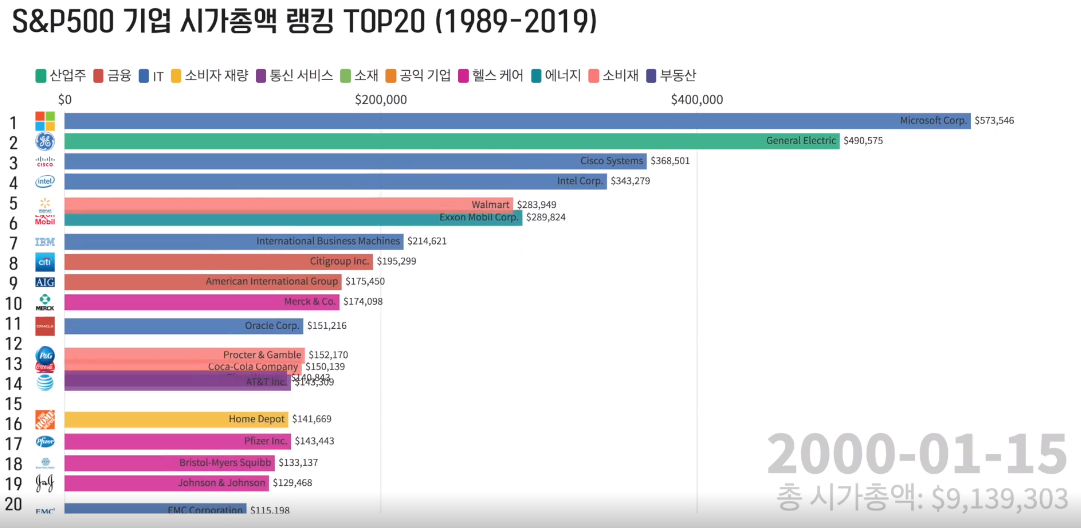

미국 주식 시가 총액 순위는 아래와 같이 계속하여 변합니다. 영원한 1등은 없습니다. 1990년에 1등 기업은 IBM이었습니다. 엑손모빌이 3위, 프록터앤갬블이 8위, 코카콜라가 9위였네요.

그러다 2000년에는 마이크로소프트가 1위로 등극합니다.

그리고 2010년에는 엑손모빌이 1위, 마이크로소프트가 2위, 애플이 3위를 기록합니다. IBM은 11위로 밀려났네요.

2019년에는 1위 애플, 2위 마이크로소프트, 3위 아마존, 4위 알파벳, 5위 버크셔헤서웨이 입니다.

만약 1990년 1등 기업인 IBM에만 장기투자를 하였다면 어떻게 되었을까요? 아래와 같이 SPY에 투자한 것보다 그 결과가 상대적으로 많이 좋지 않았을 것입니다. 왜 워렌버핏이 자산의 90%를 S&P500 지수를 추종하는 인덱스 펀드에 투자하라는 유언을 남겼는지 이해가 되는 대목입니다. 지수 추종 ETF에 투자를 하면 개별기업이 망해도 걱정할 필요가 없습니다. 자연스럽게 S&P500 기업에서 편출되기 때문에 개별주식처럼 사고 팔 필요가 전혀 없습니다. 그냥 모아가기만 하면 되는 것입니다.

우리들은 시장을 이기기 위해 노력합니다. 그러나 장기전으로 가면 시장지수를 추종하는 패시브펀드보다 성과가 좋은 액티브 펀드는 손에 꼽을 정도입니다. 그런데 유튜브나 여러 책 등을 통해 개별종목만으로 인생을 바꿀만한 수익을 단기간에 거둔 슈퍼개미들이 지수추종 ETF에 투자하려는 우리의 차분한 마음을 뒤 흔듭니다. "그래 지수추종 ETF로 언제 인생을 바꿔?, 이러한 투자는 너무나 지겨워. 개별종목 단타로 인생을 바꾸어 보자. 99%는 단타로 실패한다지만 나는 성공할 수 있어."

하지만 단타로 몇 차례 성공을 거두다가도 한 번의 실패로 그동안 얻은 수익을 모두 잃고, 결국 연금저축으로 사놓은 지수 추종 ETF보다 좋지 않은 결과에 다다르게 되는 경우가 많습니다. 베스트셀러 '돈의 심리학'의 저자 모건하우절도 결국 지수추종 ETF에 투자를 하고 있다고 저서에서 밝히고 있습니다. 단타 등 많은 경험을 쌓고 돌고 돌아 결국 지수 추종 ETF가 정답이라는 교훈을 얻게 되는 것 같습니다. 그리고 시장을 감히 이기려고 하는 것도 장기적으로 보면 크게 의미가 없고, 그 시간에 자신의 가치를 높이는데 시간을 쓰는 것이 더 유익하다고 생각됩니다. 내 소중한 돈은 SPY나 VOO, SPLG에 적립식으로 묻어두고 마음 편한 투자를 하며 내게 주어진 시간을 가족들이나 주변의 소중한 사람들과 함께하는 것이 좋다고 생각합니다. 길게 보아야 합니다.

3. SPY투자에 QQQ, SCHD 투자까지

S&P500 지수를 추종 하는 SPY, VOO, SPLG 등에 투자하는 것이 너무나 따분하고 지겨운 분들은 QQQ와 SCHD 투자를 병행하는 것도 생각해 볼 수 있습니다.

QQQ는 S&P500지수가 아닌 나스닥100 지수를 추종하기에 등락폭이 더 크지만, 아래와 같이 지난 5년간의 성과를 보면 SPY보다 2배 정도 아웃퍼폼하였음을 확인할 수 있습니다.

일론머스크의 스페이스X, 뉴럴링크, 테슬라봇 등 향후 우리 삶을 더 혁신적으로 바꾸어 줄 기업들은 테크기업들이라고 할 것입니다. 지금까지의 삷의 변화(인터넷, 스마트폰 등 사용)도 테크기업들이 이끈 것처럼 향후 혁신적인 변화가 더 급격히 일어날 것으로 예상되는데, 테크기업들에 대한 투자를 등한시할 수는 없는 것입니다. 따라서 지난 과거의 성과를 참조하여 SPY에 더하여 QQQ에도 투자를 병행한다면 SPY만의 지겨운 투자에서 조금은 해방될 수 있다고 보입니다.

그리고 배당성장 ETF인 SCHD도 놓치기는 아깝습니다. S&P500 지수를 추종하는 VOO의 배당수익률은 연 1.54%입니다. 그리고 해당 배당금도 아래와 같이 꾸준히 성장하고 있습니다(2013년 1주당 3.11불, 2022년 1주당 5.95불, 약 2배 성장).

그런데 SCHD의 배당금(현재 배당수익률 연 3.71%)의 성장 이력을 살펴보면 아래와 같습니다(2013년 0.90불, 2022년,2.56불, 약 2.9배 성장). VOO와 비교해 보면 배당수익률도 2배 이상 차이가 나고, 배당성장률도 더 높습니다.

이처럼 투자 원금이 SPY 또는 VOO보다 더 빨리 불어날 수 있는 QQQ와, 배당수익률과 배당성장률 모두 상대적으로 더 높은 SCHD를 적절히 병행하여 투자한다면 S&P500지수 투자만의 지겨움에서 벗어날 수 있을 것이라 생각됩니다.

4. 빨리 부자가 되려는 마음 버리기 - 마음 수련

저의 포스팅을 찾아오시기에 이르렀다면 주식 투자에 관심이 있으시고 그것도 미국주식에 관심이 있으신 것이니 상위 5%에는 속하시는 것 아닐까 싶습니다. 그리고 개별 주식투자가 장기적으로는 결국 시장을 이길 가능성의 매우 낮다는 것도 체득하시게 된다면 상위 1% 투자자라고 생각합니다. 결국 시간만 내 편으로 만든다면 부자는 자동적으로 되는 것이라고 생각합니다. 그런데 왜 이성적으로는 미국 지수 추종 ETF가 올바른 투자인 것을 알면서도 꾸준히 실천하기 어려운 것일까요? 바로 빨리 부자가 되려는 마음 때문이 아닐까 싶습니다. 미국 지수 추종 ETF 투자는 월급의 몇십 프로를 꾸준히 투자해 나가도 시간이 축적되지 않으면 가시적인 성과가 나지는 않습니다. 나는 꾸준히 투자를 해도 인스타에 누가 스포츠카를 샀다고 자랑하고 특급 호텔에서 호캉스를 하고 있다고 자랑하면 마음이 흔들립니다. "이 생애에 부자 되기는 글렀다. 그냥 급등할 가능성이 있는 코스닥 잡주에 올라타거나, 몇만프로까지 상승할 수 있다는 바이낸스 앱의 이름도 잘 알지 못하는 잡알트코인에 투자를 해야겠다."는 생각이 갑자기 듭니다. 그러나 이러한 악마의 속삭임을 이겨내기 위해 마음 수련이 필요합니다. 우리가 투자를 하는 이유는 노후를 위한 것입니다. 당장 파이어를 통해 근로 없이 놀고먹기 위한 것이 아닙니다. 최초 투자 원금 없이 VOO(배당수익률 연 1.54%, 5년간 년 평균 배당성장률 6.36%)에 매월 70만원씩, QQQ(배당수익률 연 0.61%, 5년간 년 평균 배당성장률 10.76%)에 70만원씩, SCHD(배당수익률 연 3.71%, 5년간 년 평균 배당성장률 15.56%)에 70만원씩 투자를 한다고 가정할 경우 13년 후 배당금은 어떻게 되는지 살펴볼까요(배당금은 모두 재투자한다고 가정)?

위와 같이 월 배당금 395만원이 자동으로 나오는 시스템이 구축됩니다(세금은 고려하지 않음). 투자 원금이 늘어난 것은 덤입니다. 여기서 투자기간을 조금만 더 길게 가지고 가면 월 배당금은 기하급수적으로 늘어나게 됩니다. 이 투자루틴을 단지 5년만 더 지속하여 투자 18년 후에는 아래와 같이 월 배당금이 2,900만원에 이르게 됩니다. 이게 말이 되냐고요? 네, 배당성장과 복리효과가 발휘되었기 때문에 가능합니다.

100세 시대, 120세 시대입니다. 지금도 늦지 않았습니다. 이렇게 시간을 내 편으로 만드는 꾸준한 적립식 투자 루틴을 이어갈 경우 누구나 월 몇천만원씩 잠을 자는 사이에도 내 통장에 들어오게 되는 시스템을 구축할 수 있습니다. 우리가 다스려야 하는 것은 빨리 부자가 되고 싶은 마음입니다.

댓글